【事項(xiàng)名稱】居民個(gè)人取得綜合所得個(gè)人所得稅預(yù)扣預(yù)繳申報(bào)

【申請(qǐng)條件】個(gè)人所得稅以向個(gè)人支付所得的單位或者個(gè)人為扣繳義務(wù)人。居民個(gè)人取得綜合所得,按年計(jì)算個(gè)人所得稅;有扣繳義務(wù)人的,由扣繳義務(wù)人按月或者按次預(yù)扣預(yù)繳稅款。扣繳義務(wù)人每月或者每次預(yù)扣、代扣的稅款,在次月15日內(nèi),填報(bào)《個(gè)人所得稅扣繳申報(bào)表》及其他相關(guān)資料,向稅務(wù)機(jī)關(guān)納稅申報(bào)并繳入國(guó)庫(kù)。

【設(shè)定依據(jù)】

1.《中華人民共和國(guó)稅收征收管理法》第二十五條第二款?扣繳義務(wù)人必須依照法律、行政法規(guī)規(guī)定或者稅務(wù)機(jī)關(guān)依照法律、行政法規(guī)的規(guī)定確定的申報(bào)期限、申報(bào)內(nèi)容如實(shí)報(bào)送代扣代繳、代收代繳稅款報(bào)告表以及稅務(wù)機(jī)關(guān)根據(jù)實(shí)際需要要求扣繳義務(wù)人報(bào)送的其他有關(guān)資料。

2.《中華人民共和國(guó)個(gè)人所得稅法》第十條第二款?扣繳義務(wù)人應(yīng)當(dāng)按照國(guó)家規(guī)定辦理全員全額扣繳申報(bào),并向納稅人提供其個(gè)人所得和已扣繳稅款等信息。

3.《中華人民共和國(guó)個(gè)人所得稅法實(shí)施條例》第二十四條、第二十六條

第二十四條 扣繳義務(wù)人向個(gè)人支付應(yīng)稅款項(xiàng)時(shí),應(yīng)當(dāng)依照個(gè)人所得稅法規(guī)定預(yù)扣或者代扣稅款,按時(shí)繳庫(kù),并專項(xiàng)記載備查。

前款所稱支付,包括現(xiàn)金支付、匯撥支付、轉(zhuǎn)賬支付和以有價(jià)證券、實(shí)物以及其他形式的支付。

第二十六條 個(gè)人所得稅法第十條第二款所稱全員全額扣繳申報(bào),是指扣繳義務(wù)人在代扣稅款的次月十五日內(nèi),向主管稅務(wù)機(jī)關(guān)報(bào)送其支付所得的所有個(gè)人的有關(guān)信息、支付所得數(shù)額、扣除事項(xiàng)和數(shù)額、扣繳稅款的具體數(shù)額和總額以及其他相關(guān)涉稅信息資料。

4.《國(guó)家稅務(wù)總局關(guān)于發(fā)布〈個(gè)人所得稅扣繳申報(bào)管理辦法(試行)〉的公告》(國(guó)家稅務(wù)總局公告2018年第61號(hào))全文

【辦理材料】

序號(hào) |

材料名稱 |

數(shù)量 |

備注 |

|

1 |

《個(gè)人所得稅扣繳申報(bào)表》 |

2份 |

原件 |

|

有以下情形的,還應(yīng)提供相應(yīng)材料 | ||||

適用情形 |

材料名稱 |

數(shù)量 |

備注 |

|

首次辦理扣繳申報(bào)時(shí)或被扣繳義務(wù)人信息變更后 |

《個(gè)人所得稅基礎(chǔ)信息表(A表)》 |

2份 |

原件 |

|

有依法確定的其他扣除 |

《商業(yè)健康保險(xiǎn)稅前扣除情況明細(xì)表》《個(gè)人稅收遞延型商業(yè)養(yǎng)老保險(xiǎn)稅前扣除情況明細(xì)表》等相關(guān)扣除資料 |

1份 |

原件 |

|

選擇在工資、薪金所得預(yù)扣預(yù)繳個(gè)人所得稅時(shí)享受的六項(xiàng)專項(xiàng)附加扣除 |

《個(gè)人所得稅專項(xiàng)附加扣除信息表》 |

1份 |

原件 |

|

企業(yè)存在股權(quán)激勵(lì)和股票期權(quán)職工行權(quán) |

公司股權(quán)激勵(lì)人員名單 |

1份 |

原件 |

|

納稅人存在減免個(gè)人所得稅情形 |

《個(gè)人所得稅減免稅事項(xiàng)報(bào)告表》 |

1份 |

原件 |

|

【辦理地點(diǎn)】

1.(一)現(xiàn)場(chǎng)辦理:各地稅務(wù)機(jī)關(guān)辦稅服務(wù)廳。(具體地址可通過(guò)國(guó)家稅務(wù)總局陜西省稅務(wù)局門戶網(wǎng)站查閱辦稅地圖)。

(二)網(wǎng)上辦理:自然人稅收管理系統(tǒng)(扣繳客戶端)。

2.此事項(xiàng)可同城通辦。

【辦理機(jī)構(gòu)】扣繳義務(wù)人主管稅務(wù)機(jī)關(guān)

【收費(fèi)標(biāo)準(zhǔn)】不收費(fèi)

【辦理時(shí)間】各地辦稅服務(wù)廳辦理時(shí)間

【辦理時(shí)限】即時(shí)辦結(jié)

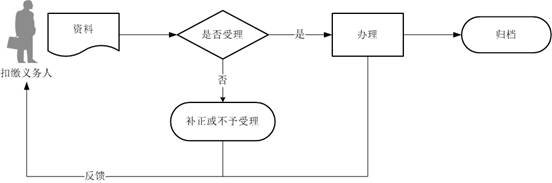

【辦理流程】

【扣繳義務(wù)人注意事項(xiàng)】

1.納稅人、扣繳義務(wù)人對(duì)報(bào)送材料的真實(shí)性和合法性承擔(dān)責(zé)任。

2.文書表單可在國(guó)家稅務(wù)總局陜西省稅務(wù)局門戶網(wǎng)站“下載中心”欄目查詢下載或到辦稅服務(wù)廳領(lǐng)取。

3.稅務(wù)機(jī)關(guān)提供“最多跑一次”服務(wù)。扣繳義務(wù)人在資料完整且符合法定受理?xiàng)l件的前提下,最多只需要到稅務(wù)機(jī)關(guān)跑一次。

4.扣繳義務(wù)人使用符合電子簽名法規(guī)定條件的電子簽名,與手寫簽名或者蓋章具有同等法律效力。

5.扣繳義務(wù)人未按照規(guī)定的期限辦理納稅申報(bào)和報(bào)送納稅資料的,將影響納稅信用評(píng)價(jià)結(jié)果,并依照《中華人民共和國(guó)稅收征收管理法》有關(guān)規(guī)定承擔(dān)相應(yīng)法律責(zé)任。

6.扣繳義務(wù)人應(yīng)依照稅收法律、法規(guī)、規(guī)章及其他有關(guān)規(guī)定,向居民個(gè)人支付綜合所得時(shí),不論其是否屬于本單位人員、支付的應(yīng)稅所得是否達(dá)到納稅標(biāo)準(zhǔn),應(yīng)當(dāng)辦理全員全額扣繳申報(bào),在代扣稅款的次月15日內(nèi),向主管稅務(wù)機(jī)關(guān)報(bào)送其支付所得的所有個(gè)人的有關(guān)信息、支付所得數(shù)額、扣除事項(xiàng)和數(shù)額、扣繳稅款的具體數(shù)額和總額以及其他相關(guān)涉稅信息資料。

7.納稅期限遇最后一日是法定休假日的,以休假日期滿的次日為期限的最后一日;在期限內(nèi)有連續(xù)3日以上法定休假日的,按休假日天數(shù)順延。

8.扣繳義務(wù)人向居民個(gè)人支付工資、薪金所得時(shí),應(yīng)當(dāng)按照累計(jì)預(yù)扣法計(jì)算預(yù)扣稅款,并按月辦理扣繳申報(bào)。扣繳義務(wù)人向居民個(gè)人支付勞務(wù)報(bào)酬所得、稿酬所得、特許權(quán)使用費(fèi)所得時(shí),應(yīng)當(dāng)按次或者按月預(yù)扣預(yù)繳稅款。

9.享受子女教育、繼續(xù)教育、住房貸款利息或者住房租金、贍養(yǎng)老人專項(xiàng)附加扣除的納稅人,自符合條件開始,可以向支付工資、薪金所得的扣繳義務(wù)人提供上述專項(xiàng)附加扣除有關(guān)信息,由扣繳義務(wù)人在預(yù)扣預(yù)繳稅款時(shí),按其在本單位本年可享受的累計(jì)扣除額辦理扣除;也可以在次年3月1日至6月30日內(nèi),向匯繳地主管稅務(wù)機(jī)關(guān)辦理匯算清繳申報(bào)時(shí)扣除。居民個(gè)人向扣繳義務(wù)人提供有關(guān)信息并依法要求辦理專項(xiàng)附加扣除的,扣繳義務(wù)人應(yīng)當(dāng)按照規(guī)定在工資、薪金所得按月預(yù)扣預(yù)繳稅款時(shí)予以扣除,不得拒絕。

10.納稅人同時(shí)從兩處以上取得工資、薪金所得,并由扣繳義務(wù)人減除專項(xiàng)附加扣除的,對(duì)同一專項(xiàng)附加扣除項(xiàng)目,在一個(gè)納稅年度內(nèi)只能選擇從一處取得的所得中減除。

11.支付工資、薪金所得的扣繳義務(wù)人應(yīng)當(dāng)于年度終了后兩個(gè)月內(nèi),向納稅人提供其個(gè)人所得和已扣繳稅款等信息。納稅人年度中間需要提供上述信息的,扣繳義務(wù)人應(yīng)當(dāng)提供。納稅人取得除工資、薪金所得以外的其他所得,扣繳義務(wù)人應(yīng)當(dāng)在扣繳稅款后,及時(shí)向納稅人提供其個(gè)人所得和已扣繳稅款等信息。

12.納稅人年度中間更換工作單位的,在原單位任職、受雇期間已享受的專項(xiàng)附加扣除金額,不得在新任職、受雇單位扣除。原扣繳義務(wù)人應(yīng)當(dāng)自納稅人離職不再發(fā)放工資薪金所得的當(dāng)月起,停止為其辦理專項(xiàng)附加扣除。

13.納稅人可以通過(guò)遠(yuǎn)程辦稅端、電子或者紙質(zhì)報(bào)表等方式,向扣繳義務(wù)人報(bào)送個(gè)人專項(xiàng)附加扣除信息。

14.扣繳義務(wù)人應(yīng)當(dāng)按照納稅人提供的信息計(jì)算稅款、辦理扣繳申報(bào),不得擅自更改納稅人提供的信息。扣繳義務(wù)人發(fā)現(xiàn)納稅人提供的信息與實(shí)際情況不符,納稅人拒絕修改的,扣繳義務(wù)人應(yīng)當(dāng)報(bào)告稅務(wù)機(jī)關(guān)。納稅人拒絕扣繳義務(wù)人依法履行代扣代繳義務(wù)的,扣繳義務(wù)人應(yīng)當(dāng)及時(shí)報(bào)告稅務(wù)機(jī)關(guān)。

15.扣繳義務(wù)人對(duì)納稅人提供的《個(gè)人所得稅專項(xiàng)附加扣除信息表》,應(yīng)當(dāng)按照規(guī)定妥善保存?zhèn)洳椋⒁婪▽?duì)納稅人報(bào)送的專項(xiàng)附加扣除等相關(guān)涉稅信息和資料保密。納稅人報(bào)送給扣繳義務(wù)人的《個(gè)人所得稅專項(xiàng)附加扣除信息表》,扣繳義務(wù)人應(yīng)當(dāng)自預(yù)扣預(yù)繳年度的次年起留存五年。

16.扣繳義務(wù)人有未按照規(guī)定向稅務(wù)機(jī)關(guān)報(bào)送資料和信息、未按照納稅人提供信息虛報(bào)虛扣專項(xiàng)附加扣除、應(yīng)扣未扣稅款、不繳或少繳已扣稅款、借用或冒用他人身份等行為的,依照《中華人民共和國(guó)稅收征收管理法》等相關(guān)法律、行政法規(guī)處理。

>

>